De vlucht naar goud is niet vanwege ‘bank turmoil’

Is de pivot dan eindelijk in zicht? Volgens de consensus namelijk wel, aangezien steeds meer beleggers verwachten dat de cyclus van renteverhogingen van de Fed voorbij zijn. Dit in combinatie met onrust in de banksector maakt dat beleggers zich haasten naar een veilige haven. Hier zit meteen het addertje onder het gras. De vrees dat de financiële omstandigheden verkrappen en dat dit tot een recessie zouden kunnen leiden, zet handelaren en beleggers ertoe hun risicoblootstelling op de lange termijn te overwegen.

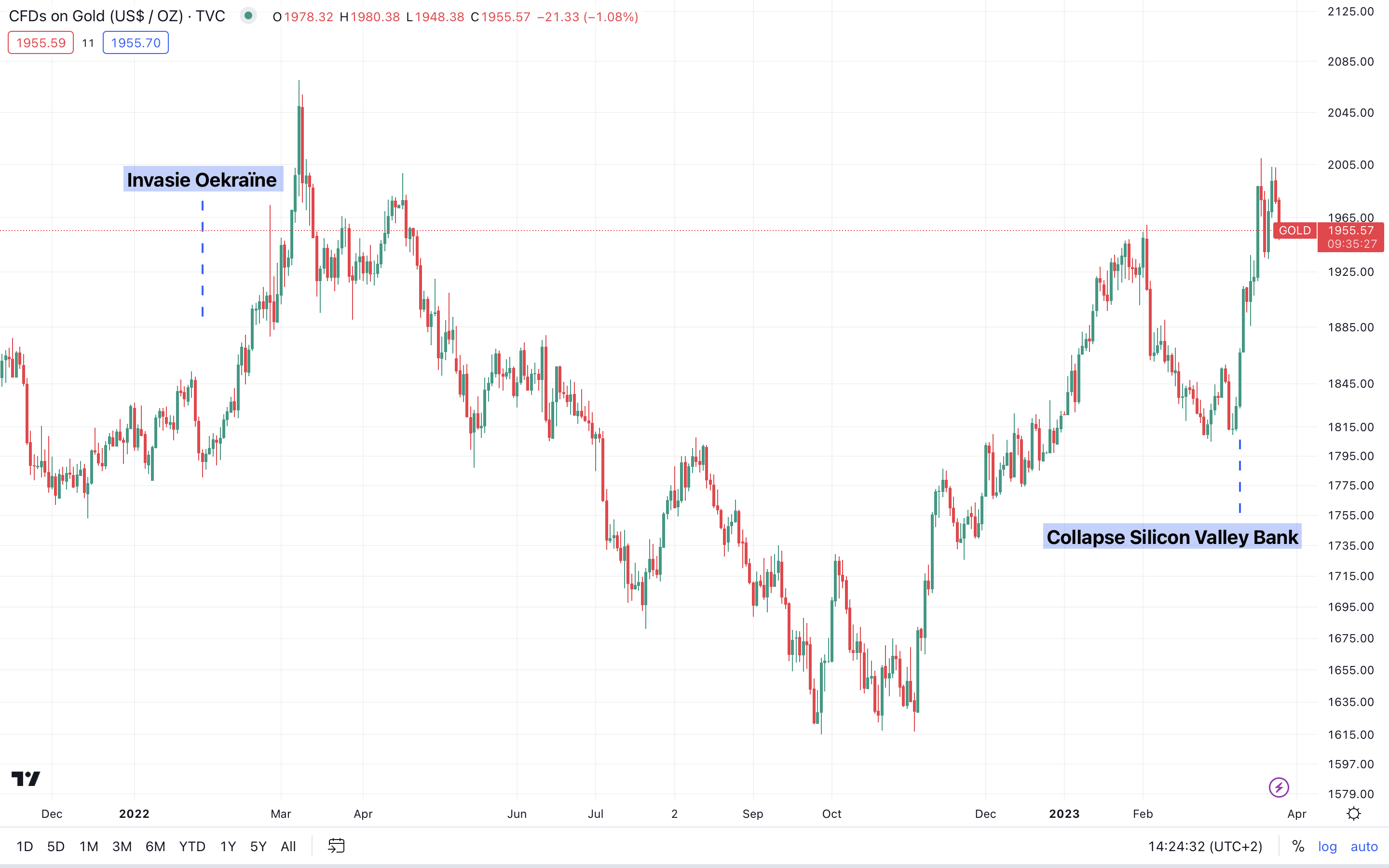

De goudprijs bereikte vorige week voor het eerst sinds de onmiddellijke nasleep van de Russische invasie de ‘magische’ $2.000/oz grens, waarop de prijs zich momenteel in een consoliderende fase begeeft. De handel in optiecontracten daarentegen suggereert dat goud de komende weken een meer aanhoudende rally kan verwachten.

De herpositionering begon ongeveer twee weken geleden toen problemen in het Amerikaanse banksysteem aan het licht kwamen door de ineenstorting van Silicon Valley Bank. De risico’s zijn er echter al langer en gaan verder dan de huidige problematiek in het financiële systeem. Dubbelcijferige dalingen bij banken als Deutsche Bank of het Franse Socièté Generale dat voornamelijk de impact op de winsten van banken weerspiegeld naarmate de kredietverlening vertraagt en bedrijven mogelijk de voorzieningen voor verliezen op leningen moeten verhogen.

Naast banken zakten ook andere groeigevoelige sectoren in, waarbij energieaandelen daalden toen WTI-olie onder de $70 per vat zakte. De auto-industrie en mijnbouwbedrijven behoren óók tot de achterblijvers evenals commerciële vastgoedaandelen. Beleggers trokken in plaats daarvan massaal naar sectoren die als veerkrachtiger tegen economische neergang werden beschouwd, waaronder: voeding, farmaceutica, telecom en goud. Dat type positionering is een van de redenen waarom aandelenmarkten de komende drie tot zes maanden nieuwe dieptepunten zullen testen, schreven onder meer analisten van the Bank of America in een notitie.

Optie-, termijncontracten en ETF inflows vestigen records

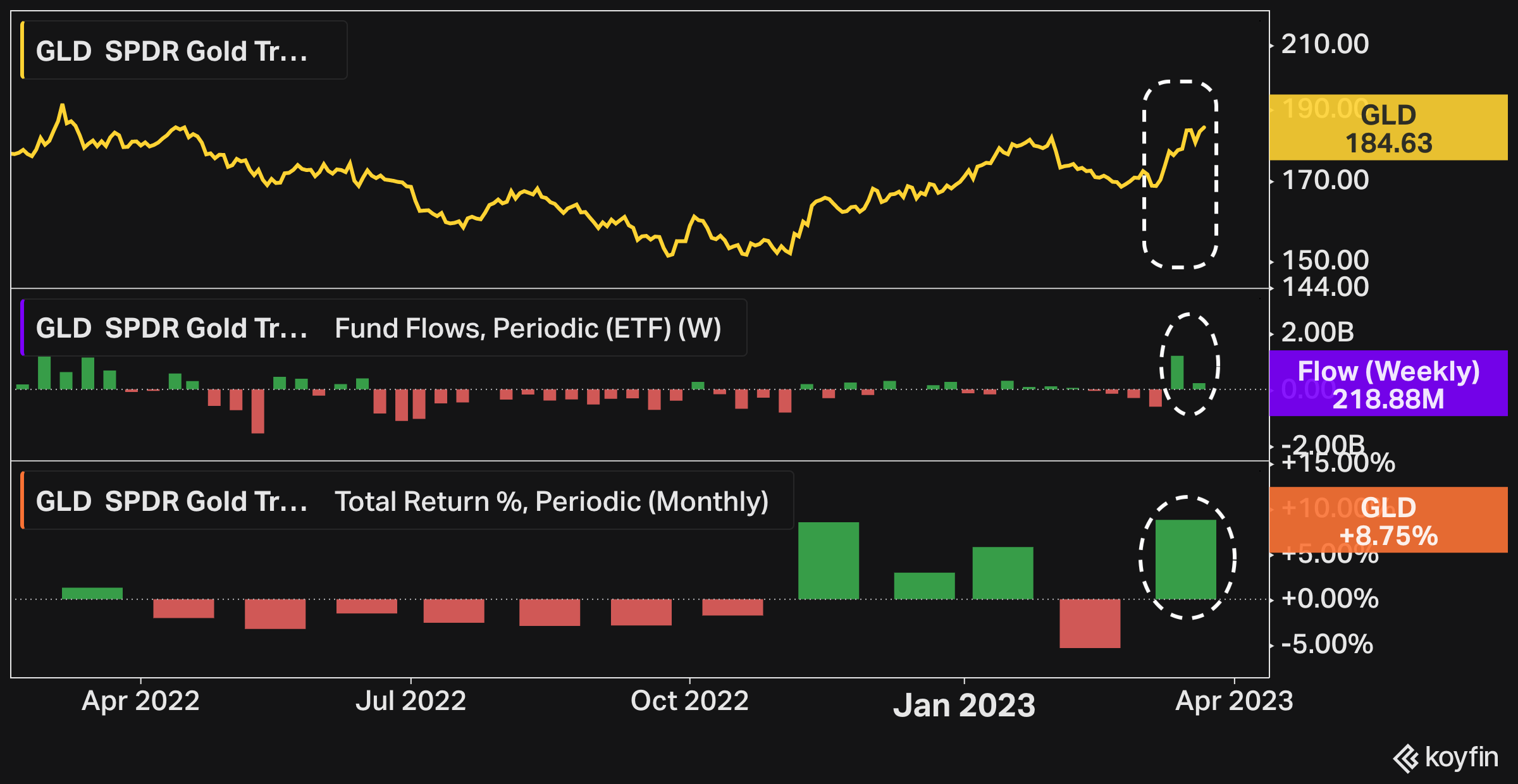

Handelaren speculeren over het algemeen op de goudprijs via termijn-, optiecontracten of via ETF’s. De afgelopen weken is er een golf van investeerdersactiviteit ontstaan, met name eenrichtingsaankopen. Maart wordt de eerste maand van netto-instroom in goud-ETF’s gedurende 10 maanden, terwijl het volume van bullish optiecontracten gekoppeld aan fondsen met exposure in goud een recordniveau heeft bereikt.

Het vijfdaagse voortschrijdende volume aan callopties op de SPDR Gold Trust ETF is sinds het begin van de maand met 500% gestegen. Tevens was er een vergelijkbare toename inflow voor CME’s goudfutures en daaraan gekoppelde opties, waaronder deep ‘out of the money-opties,’ die alleen zouden uitbetalen als de goudprijs nieuwe all-time highs bereikt. Het wijst erop dat handelaren het erover eens zijn dat goud momenteel de beste hedge vormt voor ‘contagion fears.’

Tactische positionering

Vrijwel onmiddellijk na de ineenstorting van SVB en de Signature Bank ontstond er een enorme toename in ‘tactische’ positionering toen handelaren op zoek waren naar activa die als veilige havens werden beschouwd in tijden van systeemrisico. Begin vorig jaar werd deze impact gecompenseerd door onder andere investeerders die gedwongen werden goud te verkopen om te voldoen aan margestortingen op hun andere investeringen, ofwel het regende margin calls. Dit verklaart waarom de huidige rally zo explosief van aard is. Ook bij Doijer & Kalff zagen we de instroom linea recta terug.

Een cocktail van onrust -> goud (YTD) +7%

Eerder deze maand suggereerde Fed-voorzitter Jerome Powell dat beleidsmakers waarschijnlijk zouden terugkeren naar agressieve renteverhogingen, maar de ineenstorting van Silicon Valley Bank en de besmettingsangst maakten een einde aan dat plan. Financiële markten worden geconfronteerd met toenemende volatiliteit, hoge inflatie, afnemende reële rendementen en de dagelijkse winstwaarschuwingen die je om het hoofd worden geslingerd. Dat duidt mijns inziens op het feit dat een recessie-scenario nog altijd aan de orde van de dag is.

De daling van de Amerikaanse dollar, de rente op staatsobligaties en de heropening van de Chinese economie ondersteunen dit namelijk. Al deze factoren zijn verantwoordelijk voor de stijging van de goudprijs met 7% procent tot nu toe dit jaar, dat zijn ronduit ongekende cijfers.

Correcties tussen de 3-5% gemeten vanaf de recente high ($2,009/oz) zijn niet uitgesloten, dit maakt dat deze correcties tevens een goede gelegenheid vormen om in goud te beleggen. Bij Doijer & Kalff kunt u daarom met limiet orders uw transacties verrichten. Na de recente high is de goudprijs namelijk alweer met 3% gedaald.

Heeft u nog geen account? Open dan hier een account en koop goud dat onder uw naam wordt opgeslagen bij Brinks in Zurich, Zwitserland. Veilig, opslag op naam en met terugkoopgarantie. De manier op te beleggen in goud.

Opvattingen op basis van gepubliceerde artikelen of nieuwsberichten zijn puur informatief. De vrijblijvende informatie mag niet worden opgevat als een aanbod, beleggingsadvies of enige andere financiële dienst.

Schrijf je nu in voor onze nieuwsbrief en ontvang dagelijkse updates over edelmetaal, onze kortingen en artikelen.