"Don't hate the player, hate the game"

Een gevoelig onderwerp, dat vorige week nog maar eens ter sprake kwam: manipulatie op de goudmarkt, waarbij traders van JPMorgan schuldig werden bevonden aan manipulatie na een lange rechtszaak. Zoals iedereen weet; overal waar belangen zijn, wordt vals gespeeld waar mogelijk. De spoofing trial van JPMorgan is nog maar het topje van de ijsberg, aangezien zakenbanken vrijwel altijd schikken in soortgelijke zaken, of de verantwoordelijke werknemers simpelweg onder de bus gooien.

Zo betaalde zakenbank JPMorgan in 2020 nog een boete van $920 miljoen voor manipulatie inzake staatsobligaties en edelmetaalfutures. En u raadt het al: zolang de winstgevendheid van marktmanipulatie opweegt tegen de hoogte van de boetes, is het een winstgevende praktijk en is er geen enkele reden om deze activiteit te staken. “Don’t hate the player, hate the game.”

Goudhandelaren van JPMorgan schuldig bevonden aan manipulatie na “spoofing trial”

Het voormalige hoofd van de ‘precious metal desk’ van JPMorgan Chase & Co., en een prominente trader binnen deze desk werden in Chicago veroordeeld op grond van beschuldiging van jarenlange marktmanipulatie middels ‘spoofing’ orders. Spoofing is een verstorende algoritmische handelsactiviteit die door handelaren wordt gebruikt om andere marktdeelnemers te ‘outpacen’ en markten te manipuleren.

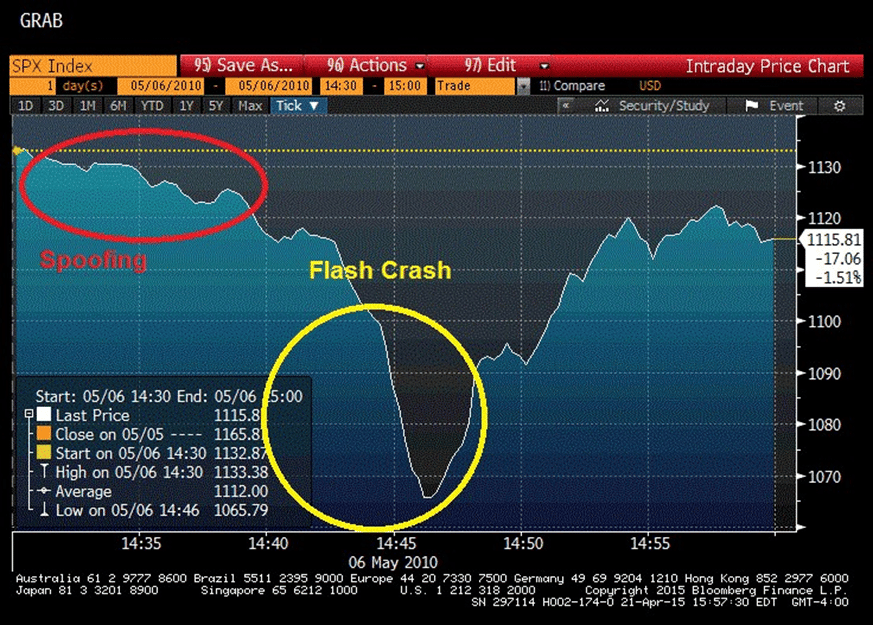

Spoofers veinzen interesse in het verhandelenvan futures, aandelen en andere producten op financiële markten, waardoor een illusie ontstaat van de vraag en het aanbod. In een ordergestuurde markt plaatsen spoofers een relatief groot aantal limietorders aan de ene kant van het limietorderboek om andere marktdeelnemers te laten geloven dat er druk is om te verkopen.

Nog voordat deze spoofing order wordt uitgevoerd, wordt deze gecanceld, waardoor marktparticipanten op het verkeerde been worden gezet en doorgaans shortposities innemen. Een flash crash is hier bij uitstek het voorbeeld van. Kort voor de crash worden er massaal limietorders ingenomen, en omdat vrijwel alle markten o.b.v. intraday bewegingen algoritmisch gestuurd zijn, slaan veel algoritmische systemen van overige marktparticipanten op hol en beginnen de markt te shorten – gezien de illusie ontstaat dat er massaal wordt verkocht middels deze spoofing orders.

Deze praktijk zien we geregeld verschijnen op de grafieken van goud en zilver. Een kortstondige crash, waarbij de koers vervolgens binnen enkele minuten weer op het oude niveau is. De crux van spoofing is dat je ten tijde van een flash crash gemakkelijk long posities kan innemen, omdat je in feite over voorkennis beschikt.

Hoewel spoofing illegaal werd met het intreden van de Dodd-Frank Act in 2010, is spoofing nog altijd een subliem winstgevende praktijk. Zo heeft JPMorgan in 2020 geschat zo’n $1 miljard verdiend met deze handelsactiviteit. En alleen de manipulatie van precious metal tak van de zakenbank leverde jaarlijks tussen de 100 en 250 miljoen dollar aan winst.

Uiteraard is dit zowel voor de bank als de traders een mutual benefit, omdat de handelaren profiteren van een variabele bonus die gekoppeld is aan de winstgevendheid. Zo verdiende het hoofd van de precious metal tak (Michael Nowak) grofweg $30 miljoen in een periode van 8 jaar.

De kaart is vals: de rol van paper gold, ETF’s en de COMEX

In mijn artikel Stijgende zilverprijs, “Dalende zilvervoorraden, maar blijf uit de buurt van zilver ETF’s” omschrijf ik grotendeels de rol van ETF’s, de COMEX en LBMA binnen het zogeheten paper gold circus, en hoe er d.m.v. ETF’s en futures edelmetaal uit de markt wordt gespoeld. Maar laten we tot de kern van de zaak komen.

Een stijgende goudprijs is een middelvinger naar valuta's waarvan de dalende koopkracht een direct resultaat is van het monetaire beleid en dat is precies waarom bullion banks, onder leiding van de BIS willens en wetens (als de rechtenstudie mij goed van pas komt) ook de papiergoudprijs manipuleren. In het eerste kwartaal van 2022 zagen we recordaankopen in ETF-goud, fysiek goud en aanzienlijk toenemende goudvoorraden van centrale banken.

Zelfs het hoofd commodity research van Goldman Sachs mikte dit jaar op $ 2400/oz. In plaats daarvan is de goudprijs gedaald terwijl de vraag naar goud is gestegen. Ik wil nu eigenlijk een foto van Bassie & Adriaan invoegen… Het doet me denken aan 2008, toen hypotheken massaal in gebreke bleven, maar de ABX-index voor subprime- hypotheken steeg.

Kortom, er vinden complete (en tijdelijke) manipulaties plaats achter de gordijnen van een paar eigenzinnige banken, waaronder Morgan Stanley en JPMorgan. De huidige prijsontwikkeling van goud is niet anders en niet minder een belediging voor de natuurlijke krachten van vraag en aanbod, die centrale bankiers al meer dan tien jaar proberen te vernietigen. Enfin, er valt weinig aan te doen behalve het te accepteren en je voordeel ermee te doen.

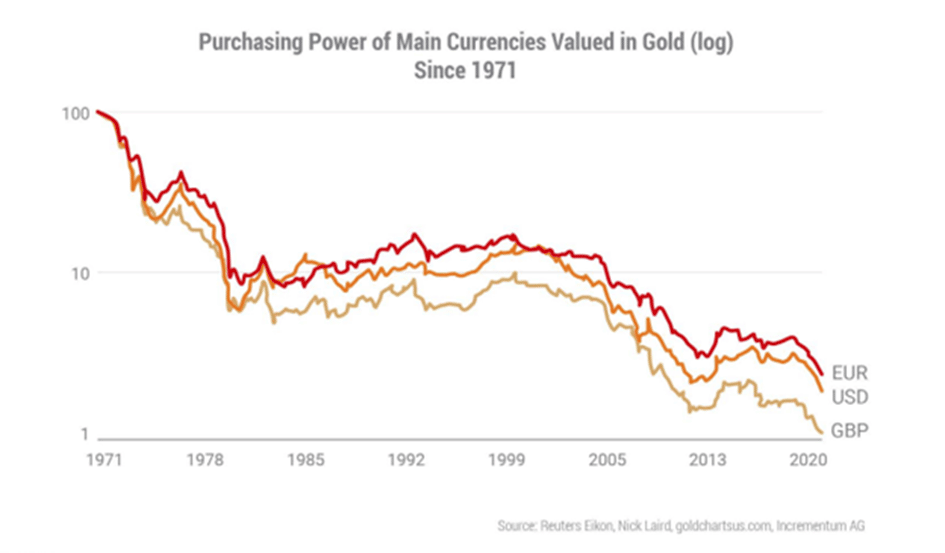

Dying faith, rising gold

Na jaren van losbandig beleid van de centrale bank, verliezen de zogenaamde “ontwikkelde economieën”, hun geloofwaardigheid enigszins. Dit is van cruciaal belang, want uiteindelijk wanneer het vertrouwen in een systeem eindigt, eindigt ook de valuta ervan. Zo houd ik persoonlijk zo min mogelijk euro’s aan noch dollars, omdat ik geen vertrouwen heb in onze huidige valuta. In hoofdzaak gebruik ik edelmetaal als bankrekening. Het is even liquide en je bent niet onderhevig aan -20% waardeverlies binnen een jaar t.o.v. de dollar en als “cadeautje” krijg je 10% inflatie om de oren.

Nu centrale banken en politici steeds meer aan geloofwaardigheid verliezen en investeerders zich steeds bewuster worden van de absurditeit van ons monetair beleid dat jarenlang is verkocht door MMT’s die beweren dat een schuldencrisis kan worden opgelost met meer schulden, die vervolgens worden betaald met biljoenen die uit het niets zijn gecreëerd, ontvouwt het systeem zich.

Aangezien de onvermijdelijke inflatiecrisis voortkomt uit precies zulke absurde “beleidslijnen”, kunnen de centrale bankiers de voor de hand liggende en de onderdrukte inflatoire gevolgen van hun dronken monetaire beleid niet langer wijten aan een pandemie of het Vladimir Putin. De wiskunde laat duidelijk blijken dat het verruimen van de geldhoeveelheid (en de balansen van de centrale banken van $6T naar $ 36T in iets meer dan een decennium) de echte oorzaak is van de inflatie is, die de meesten vandaag de dag in hun portemonnee voelen.

En zoals we zien op de grafiek hierboven, lacht goud als laatst. Heeft u nog geen account om goud te kopen bij Doijer & Kalff? Open dan hier een account.

Opvattingen op basis van gepubliceerde artikelen of nieuwsberichten zijn puur informatief. De vrijblijvende informatie mag niet worden opgevat als een aanbod, beleggingsadvies of enige andere financiële dienst.

Schrijf je nu in voor onze nieuwsbrief en ontvang dagelijkse updates over edelmetaal, onze kortingen en artikelen.